作者:李成东

01 2022年电商/消费会不会回暖?

2021年,电商发生了哪些变化?2022年电商还会好吗?下一个增长点到底在哪?哪些电商在走下坡路,而哪些电商逆势增长?它们靠何取胜?

我觉得这么多的提问总结起来,其实用一个词形容,就是“迷茫”。

过去的2021年,可以说是中国电商20年来,最不平凡的一年,也是让电商人,新消费创业者最为迷茫的一年。

大家都知道2021年已经很难了,电商,消费都很难,那2022年呢?

我们先做个现场互动:2022年电商/消费会不会回暖?

我想,大家都有很多不同声音,这也是大家来到现场听我讲的一个原因,希望得到对过去一年以及未来的答案。

这两年,我已经做了65场东哥饭局,交流了1000多位电商创业者,有很多朋友都问过我这些问题。

我想,我作为专注电商行业12年的分析师,有责任在每年末,把我的观察与思考呈现给大家,试着回答大家的诸多迷惑,帮助大家看到活得更好的路径。

今天的演讲分为两部分,就是我对这些问题的观察与回答。上半场聚焦宏观、竞争环境、电商格局、垂类电商,消费品牌的生存状态及未来的判断分析。

其中涉及到投资部分,关于资本对商业、消费、政策的分析判断,术业有专攻,我会邀请金沙江创投主管合伙人朱啸虎来分享他的看法。这是上半场。

下半场聚焦案例分析,为什么在同样艰难的环境下,这些公司能做得好?我会对电商平台,垂直电商,三大渠道趋势,消费品牌的20家做得好的案例进行分析解读。这是下半场。

希望今天的分享对大家有所启发。

02 电商环境动荡

首先来看电商环境动荡,核心还是监管环境的变化。我们知道,以往的商家都是只看平台政策,但是从去年开始,政府的介入让行业发生了一些改变。并且,政策的紧缩对平台和商家带来了不同程度的影响。

那么,政府监管是如何改变行业的?

监管之一,是反垄断。

我们都知道,阿里在今年四月份创下了182.28亿元的反垄断罚款记录。其实早在二月份的时候,政府就发布了《平台经济领域的反垄断指南》,这推动了阿里处罚的快速落地。现在《反垄断法》和《电商法》都明确禁止二选一行为。到了10月8日,市场监管总局就美团在中国境内的垄断行为处以34.42亿罚款。腾讯虽然没有被罚款反垄断,但在反垄断监管压力下,在12月24日腾讯以向股东分配的方式,抛售京东14.7%的股票,进一步引发了中概股的恐慌。

主动监管重要还是被动监管重要?是政府有意打压大型电商平台吗?其实,马云的讲话是有很多连带效应的,阿里觉得不应该只有我被罚款,既然阿里政府关系部门、法务部门和公关部门不是内部八卦部门,所以总得做点事情,可能就会把对手全拖下水。监管也不是专门针对阿里巴巴,所有的企业都要受到监管。原来政策对互联网公司没有太强的监管,这次一下子把几十年沉淀的问题压到一年。

那么反垄断会导致什么问题?能看到一个现象,大部分的互联网CEO很早就要退休,不敢去投投资或者主动退出业务。

监管之二,是合规税收。

针对品牌方和中小商家,新的电商税收政策也已经出台,《网络交易监督管理办法》中明确表明,年交易额累计超过10万元需要依法登记,意味着这些合法经营者不再能逃避税收。

现在所有的头部主播都要开始交税、补税。上个月,淘宝直播 top2和top3的主播,薇娅、雪梨因为偷税漏税这个事情,直播间被封停了,薇娅还面临了13.41亿的巨额罚款。

这件事情,释放了一个什么信号呢?当下的政策风向是,强调收入分配公平,提倡共同富裕,直播电商作为网红经济重要代表,2020年市场规模近万亿元,带货主播们也成为超高收入人群,这些人已经赚到了超额收益,如果还要以各种手段偷税漏税,不仅让国家损失税收,更不利于收入分配公平,自然也就成了政策监管的重点关注对象。

再来说一说,监管之三,恶意竞争。原来都是以打价格战抢夺市场,现在不允许抢占生意,手段受到限制,所以也就失去了动力。京东、当当、直播团购电商也是这样,现在受到限制不让做了,那么就要平衡线上线下,这些都是竞争和运营的限制。

监管之四,影响的是资本。这部分,过一会我们会请朱啸虎做更多分享。就在上个月,证监会就境外上市相关制度规则公开征求意见,现在资本退出更加繁琐了,不太利于互联网发展。这也意味着,融资行为越来越严谨,资本的获取难度有所加大。

现在,很多平台说不做投资了,因为就是两条路:一条是IPO、一条是并购,两条路都被堵死了,为什么还要投呢?所以整个电商行业是相对非常的冷、非常的悲观,这是叠加式的,不是一个点的问题,垂直电商也会受到影响。

监管之五,是针对大数据杀熟。现在大家都说,在大数据时代,用户对自己的了解还远不如算法。这背后的逻辑是,用户提供数据,机器贡献算法,平台针对不同用户差异化定价,以获得更多的商业收入。

去年,国家市场监督管理总局起草了《价格违法行为行政处罚规定(修订征求意见稿)》,有关电商平台“大数据杀熟”的相关处罚规定也出现在了《意见稿》中。在处罚方面,大数据杀熟最多可能被处以“上一年度销售总额1‰以上5‰以下”的罚款。

这么多的监管背后,到底是出于什么目的?

市场是更多的负面解读,更应该从正面去理解。我认为有四个目的——保护中小商家、保护消费者、保护员工和保护信息安全。

那么最终监管会带来什么样的结果和影响?

让互联网从无序竞争到有序竞争,以前的互联网是大鱼吃小鱼,小鱼吃虾米,强者恒强,现在将得到改善。

更加合法合规的经营,也意味着商家要为此付出更多的成本。所以在线零售成本会增加,行业竞争优势会减弱。

此外,让行业从不公平竞争到公平竞争。打破了线上绝对的竞争优势,打破了阿里巨头绝对的垄断优势话语权,打破了头部达人的垄断话语权,有利于公平竞争。一句话,重新洗牌。

来自政策的监管,给整个电商行业带来了不确定性,但不仅仅是电商,整个零售业都将产生动荡。

新旧势力交替

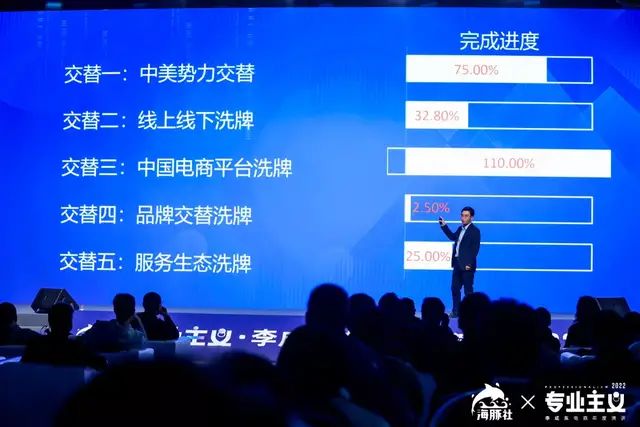

什么时候会动荡不安,就是新旧势力交替的时候。电商其实只是一个小型环节,零售是核心领域,不管是中国还是美国,电商又占到零售很大一部分比例。不管怎么讲,电商是整个消费中的一部分,主要包括五个方面:

动荡一:中美势力交替;动荡二:线上线下洗牌;动荡三:中国互联网平台的洗牌;动荡四:品牌交替洗牌;动荡五:服务生态洗牌。

先说第一点,中美势力交替带来的影响。很多人说这是瞎扯,其实当然有关系。因为中美竞争很厉害,传统的消费互联网处在过渡时期,那么互联网需要回归实体、回归科技、回归制造业。中美关系不好是一个很重要的因素,没有必要把钱浪费在没有价值的事情上面,未来中美势力交替的变化就是一个重要的判断标准和依据。

虽然我对国际关系不是很擅长,但可以举一个简单的类比,就像国共之间的势力变化。这里我想问大家一个问题,你们觉得解放战争的转折点是什么?

很多人可能会说辽沈战役,但我觉得是豫东战役。

再往前推五个月,应该是1948年6月。豫东战役到10月份的时候开会,毛泽东在会上讲到解放战争就像爬山,现在已经过了三分之二,最吃力的爬坡阶段已经过去了。为什么是豫东战役?因为在此之前共产党大部分是防御性作战,不是主动进攻,而且也不敢主动进攻大的主要城市,都是被动挨打的方式,豫东战役才是真正的转折点,所以1948年元旦的时候整个战争态势都是被动的,后来就改变了。

这些和中美关系有什么联系呢?美国2018年发起贸易战,但最终没有什么影响,出口还是会有增长。当时大家都是很慌的,微博也好、微信也好,群里都是大量的负面观点。后来他们2021年开始正面进攻,主要是打击华为这类公司,但也没有很惨,接下来可能就要战略反攻的。中国科技企业还有很强的韧性,中美关系,所以未来进入战略反攻阶段,类比三大战役,即啃硬骨头阶段。

二是线上线下洗牌。监管下想做好困难重重,线下做增量市限制较多,而线上的业务在刷单、价格战等恶劣竞争下,发展优势并没有那么大了。

大家可能都很疑惑,这个结论是怎么来的?不是说中华民族伟大复兴吗?其实很简单,就是中国GDP除以美国GDP,线上零售额除以线下零售额。非阿里系电商零售额除以阿里巴巴,已经超过了一倍,基本上阿里巴巴已经不再垄断了,至少2021年是一个转折点。

此外,因为合规成本上涨,整个互联网成本都要提高,包括线上运营、直播电商,所以导致一个现象就是很多人都不愿意去做直播了,打击了群众创造性;

所以,会迎来品牌交替洗牌,因为2020年消费额除以零售额,假定一半零售额是品牌的,仍然是处于很早期的阶段。

另外还有,服务生态的洗牌,比较典型的就是淘宝客,头部公司萎缩百分之五十。淘宝客大概是八千亿市场,过去的一年商家头部大概是四五家,大概是萎缩了一半,不愿意再投入预算,所以导致淘宝生态的快速崩塌。

接下来进入整个电商的分析,去年有一个数据特别有意思:2021年,是电商行业20年来,首次迎来月度同比负增长。去年11月的时候线上零售总额同比下滑了4.12%,意味着电商行业来到一个拐点。连疫情都救不了电商了,去年全球电商行业大概有40%的增长,但是国内电商只有个位数增长了。

电商面临拐点的关键原因之一是,流量开发面临天花板。网购用户大概有8.12亿,年增速下滑到3%左右,网购用户基本到头了,各家再想挖掘新流量非常难。市场竞争从增量步入存量。而且下沉市场用户购买力相对比较差。

第二个,我发现品类线上渗透率基本到头,还有机会的也许是快消品和生鲜类。剔除餐饮、石油和汽车数据之后,线上渗透率已经横盘在32%左右,提高空间极其有限。

在种种反向作用力面前,不管是平台还是商家,要保持快速增长会非常难。

03 电商巨头洗牌

整个2021年电商巨头加速洗牌,原来阿里占据半壁江山,其实把阿里讲明白就明白行业是怎么洗牌的,洗的主要就是阿里的牌。

一句话概括,去阿里垄断化。

电商行业已尽进入到一个从增量市场到存量市场竞争的局面。存量市场的逻辑就是此消彼长,彼之增长,则是此之下降。二电商行业洗牌,不是发生在2021年,随着2015年拼多多崛起就开始了,但真正改变行业格局的是抖音快手直播电商崛起,加速了这种洗牌。

淘宝是流量逻辑,主体是搜索,所以阿里始终遵循“GMV=流量*转化率”的公式,即便花费高额获客成本也必须重视流量。所以流量成本上涨,会直接对阿里业绩造成负面影响。

过去六个财年,阿里GMV的年复合增长率达到了21%,八万多亿的体量也是目前国内最大的,看起来非常稳健。

但是,在刚刚发布的第三季度财报中,阿里“中国零售商业”板块下的“客户管理”收入(淘宝天猫的广告费和佣金),同比仅增3%,而上一季度的增速为14%,阿里主要竞争对手京东,第三季度同比增长25.5%。

如果我们仔细算一下,阿里2020财年的take rate是3.5%,2021财年的take rate是3.8%。从财务数据上来算,阿里过去两年的take rate维持在3%-4%,并在不断提升。2020Q3阿里的广告佣金收入是693亿元,推算出当季度GMV大约是19800亿。

2021年三季度阿里广告佣金收入717亿元,推算出的GMV大概在18850亿元,同比19800亿下滑4.8%左右。之所以把佣金收入和广告收入合并,是为了掩盖阿里GMV已经开始负增长的事实。阿里要维持收入增长,就不得不提高付费流量比例,提高单个流量价格,所以商家支付给淘系的费用越来越贵。

其实,以支付口径为依据,阿里在去年八月份就已经是负增长了。这是阿里十年以来,首次季度负增长。

重要的除了GMV,还有阿里的核心收入品类——女装。女性用户来了才能卖好美妆和别的东西,女人决定半壁江山。大家可以看到这些也是头部顶流的TOP商家,2021年10月阿里女装过亿的店铺有十家,抖音有十五家,过千万的女装店铺阿里有五百家,抖音有六百家。

从商家角度,阿里的问题不只是流量越来越贵,而在于流量越来越少。所以现在,越来越多的商家选择去费用更加便宜的抖音平台。因为,抖音站在流量的上游,而阿里在流量下游,商家跟着流量走,商家和用户出淘无法避免。所以,现在阿里还不能打抖音,因为有很大的牵制作用。

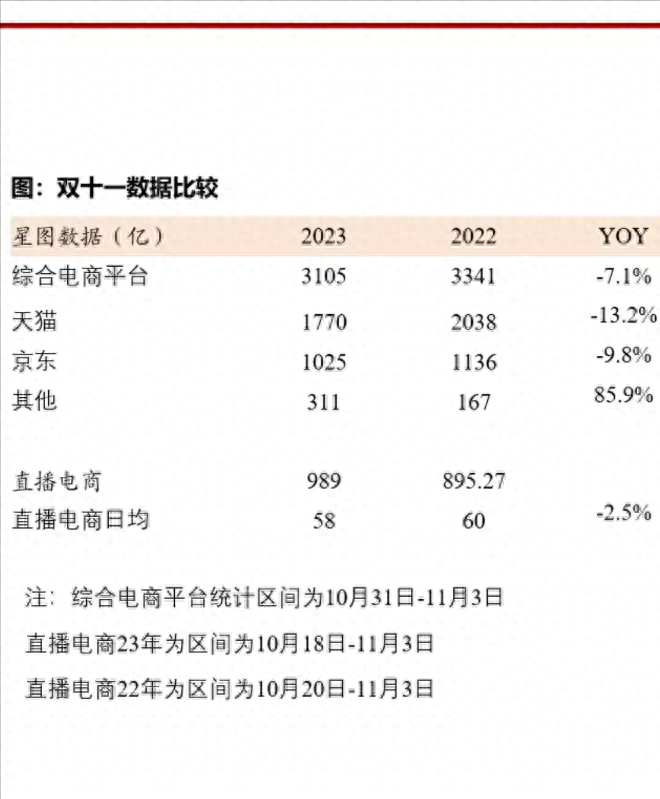

抖音电商2020年的规模不过1500亿,2021年规模8000亿,再加上快手的6000多亿,直播市场吃掉了15000亿。而抖音从去年10月开始月交易额过1000亿,所以2022年规模至少在15000亿,再加上快手的,整个直播大概是25000亿的体量。

从我们海豚社整理的《中国零售电商TOP100排行榜》数据来看,阿里的电商份额将首次低于50%,电商从一超多强转变到群雄割据的局面。再过两年,阿里或许将从跌落神坛。

也可以说,电商正在从一超多强转变为群雄割据的局面,维持垄断霸权,阿里打了七八年的京东,打了三年拼多多,又打了两年美团,最后发现真正抄底的是抖音!

现在回过头来看,马云在2005年说的那句:“阿里巴巴国内没有竞争对手,我打着望远镜也找不到”。十五年前阿里是没有对手的,这句话没什么毛病。但市场是动态的,就算政府不监管也是会去垄断化的,因为舆论永远都在。

04 2021垂直电商艰难

所以,随着市场从增量向存量竞争过渡,行业竞争格局转变,很多商家变得困惑——流量端打不过大平台,资本端没钱续命。到底未来的监管政策是紧是松?是做抖音还是做淘宝?

而且,过去一年鲜有拿大钱的消费级电商,那么是不是意味着垂直电商没有未来了?

只是比照美国,除了亚马逊这样的大平台,在垂直行业还是有很多电商公司,活得比较滋润。243亿美元的工艺品电商etsy,188亿美元的家具电商Wayfair,200亿美元的宠物电商Chewy。

我认为,只有做重做差异化服务的垂直电商才能活下来,活的更好。很多大公司没有边界,后面我会着重分析几家公司的案例,讲一讲垂直电商的护城河问题。

另额,垂直电商的估值体系肯定要推倒重来,没有了资本续命,做业务的思路,从估值到做利润。做估值,就是要做加法做增长。做利润,就不得不做减法做精细化。

05 2021消费品牌遇冷

在宏观的最后一部分,我想做关于消费的一个判断。首先来讲,想判断未来消费好和不好,想要回答这个问题,就要回答为什么现在消费不好,到底是什么原因产生的。

以我自己的理解,是有三方面的原因:

第一个影响因素还是疫情。

我们办这个会的场地是找会小二安排的,之前跟会小二老板杨亮交流过,他告诉我,“和疫情前比,1000人以上的国内大型会议减少70%~80%。”

原本我们以为现在找场地应该是很容易的,因为很多人不办活动了。但真实情况也不完全是这样的,因为疫情导致一部分酒店不提供场地办活动了,所以导致只有少数场地提供,价格也挺贵的,没有说价格降下来,而且对活动人数也做了限制。

从会小二要的数据看到,疫情确实会导致一个严重问题,大量减少了人员流动,减少餐饮市场需求,活动会议饭局减少,也是影响了高端白酒的生意,那么这其实是有蝴蝶效应的,整体来讲疫情对消费的影响还是比较大的。

除此之外,大家持有的股票资产都在下跌,基金也在下跌,这是未来的不确定性造成消费下行。其实除了我们自己的企业消费,还有一个主体就是政府消费,这个数据是比较直观的。

看一看政府收入数据我们会发现,2021年财政支出更加谨慎了。虽然政府收入下降,但是预算支出却上升了。政府是消费领域最大的部分,其影响力非常大,是我们判断市场的风向标。

那么2022年消费会变好还是变差呢?

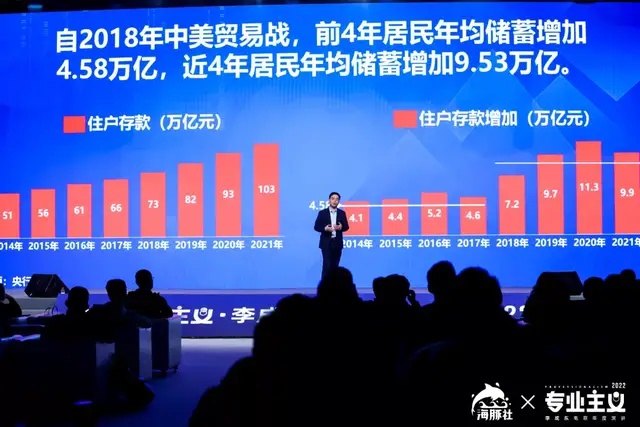

我认为还是会变好的,其一是政策不会继续紧缩了,其二是政府支出在不断扩大。另外,在消费端,过去三年,每年我国的人口储蓄都是在不断提升的。今年的老百姓比往年多存了10万亿的资金,总的住户人民币存款增长了10%,说明资本没有消失。本质上来讲,消费还是要看居民财富有没有扩张。

这就像,一条河流,上游拦了一道大水坝,河流干涸,但拦下来的水,在真正干涸的时候,也还是会慢慢释放出来,水本身没有消失。这叫“延迟满足”,财富并没有消失。

等待政策利好,消费还是会释放的。预计2022年年中,消费复苏!核心变量就是疫情。政府是鼓励积极扩大的,不愿意出台紧缩政策,甚至还会出台一些鼓励消费的政策。我们认为乐观的就是2022年中,不乐观的话顶多再推半年,应该就差不多了,可能没有大家想像的那么悲观。

最后一个问题就是2022年品牌环境会不会变好?其实我还是比较乐观的。

记得2017年的时候总是讲消费是升级还是降级?应该是消费在升级,电商在降级。那个时候天猫对供给侧商品是压制的,虽然他们是想升级,拼多多起来以后又打回了价格战,所以过去几年,电商在降级,消费在升级。

这里我想讲三个数据,高端白酒过去5年年复合增长率达到20%,化妆品零售中,高端化妆品收入占比持续提升至63%;高端汽车销售量自2015年以来的占比也稳步提升至17%左右,并且预计汽车消费升级情况将延续。这些都意味着有钱人越来越多了。

接下来,我想聊一聊对未来的判断。

中国制造业从中国品牌,再到中国资本、中国老板,一直在往上走。原那个时候都说跨入一万美元陷阱,墨西哥、巴西、俄罗斯这些国家都一直爬不出来,因为他们总是做低端,没有做品牌

去年一个投行老大过来找我聊,举了一个样本案例。西班牙的零售规模大概是五个亿,他们的家庭在九十年代末去西班牙,华人去欧洲的地位仅仅优于难民,就是比难民稍强一点,现在华人的地位等同于富人。为什么?

因为华人都在创业。他们去西班牙的时候只有两种工作,一种是餐馆洗碗,一种是服装厂工人,三四年后基本上就会变成餐馆老板和制衣厂老板,后来业务拓展到咖啡厅、酒吧、商超、房地产。现在很多人囤积了很多财富,开始在欧洲收购当地品牌,五千平米以下的商超基本都是华人开的。为什么现在这么难?因为供给太多了,竞争太激烈,这个就不展开讲了,相信未来仍然是不断上涨的过程。

下一个,我想说一说,国货品牌的替代潮。

大家都知道,2018年至今的中美贸易战,是“大国崛起”带给发达国家的压力和焦虑。

我回顾了过去20年的消费产业的发展史,发现这种“压力和焦虑”早已变成现实。国产品牌在家电行业和手机行业实现了对国外品牌的清洗和替代。

那么下一阶段,国产品牌在哪些行业还会有机会呢?你们觉得在哪?

大家一起来看这张图,非常清晰地向大家展示了过去20年以及未来十年我国消费市场”替代潮”的变化趋势。

首先,在2000年到10年的这10年里,是家电行业的品牌迭代。松下、三星、东芝、等外资品牌对中国市场的入侵持续到05年;随着行业效率的改革,2006往后,美的、格力和海尔的营收、利润增,成为龙头,一直持续到现在。

随后的11-18年,是手机行业的巨变。从一开始的三星、诺基亚手机,到现在的华为、oppo小米,国产品牌矩阵成型,不仅在国内市场占据上风,在非洲、东南亚和欧洲市场也有一席之地。

未来十年,我认为,国货替代潮将依次发生在运动服饰、快销品行业、汽车和奢侈品四大类目中。

为什么是这个顺序呢,因为运动服饰是我国传统的制造业,门槛最低,国货崛起在产业端难度最小;而汽车行业有一定技术研发门槛,国货的高端品牌没有市场基础,需要积累和营销;最后,最难的可能是奢侈品行业。

在运动服饰行业,2019年以前,耐克和阿迪达斯等海外品牌的市占率超过70%,是安踏、李宁、特步、361度等国产品牌之和。但是,这种情况很快就要发生改变,这和渠道、价格都没有太大关系,主要是因为中美贸易摩擦的加剧,很多企业不得不站队,于是一众外资品牌在供应链上作死,想和中国搞产业脱钩。于是国内消费者开始抵制外来品牌,国产品牌迎来巨大的发展机遇。

另外,美妆行业也是一大热点。目前我国化妆品行业的高端市场,主要由国际品牌占据,欧莱雅和雅诗兰黛占据市场份额的前二,分别为15.2%和10.8%。大众化妆品市场,主要是宝洁、以及本土品牌上海上美、百雀羚和上海家化等。

我认为,未来的化妆品行业革命,会先从中低价位段的大众市场开始,逐渐延伸到高端市场。为什么这么说呢?这种洗牌的根本原因是行业的研发能力在不断提高,换句话说就是产品力已经达标,下一阶段,国产品牌如果想要加速替代国外品牌,需要在营销方面加大力度,这也是中低端外资品牌的常规操作。

大家都知道,汽车生产制造的技术门槛在降低,伴随着美国页岩油革命和新能源汽车革命同时出现,小鹏、理想、蔚来和威马会逐渐崛起。2020年,特斯拉等国外品牌仍然销量领先,但是国产“四大金刚”也都进入了top20,潜力巨大。

所以,我认为,现在是做国货最好的时代。国货替代将成为主流趋势。

过去三年里,天猫上的国货品牌新增10万多个,增速远超国外品牌,在线上市场占有率超七成。新锐国货品牌力量不容小觑,食品、美妆行业领域,良品铺子、完美日记均已上市。来自环境、政策方面的助力,以及新青年消费人群对国货的认同,国货品牌迎接新机遇。

我判断,未来五年,中国将诞生超过100家年销售额在100亿以上新消费品牌,以及20家以上千亿级新消费品牌。

我接触下来,认为这些品牌非常有机会。比如Anker、石头科技、科沃斯、瑞幸咖啡等等。